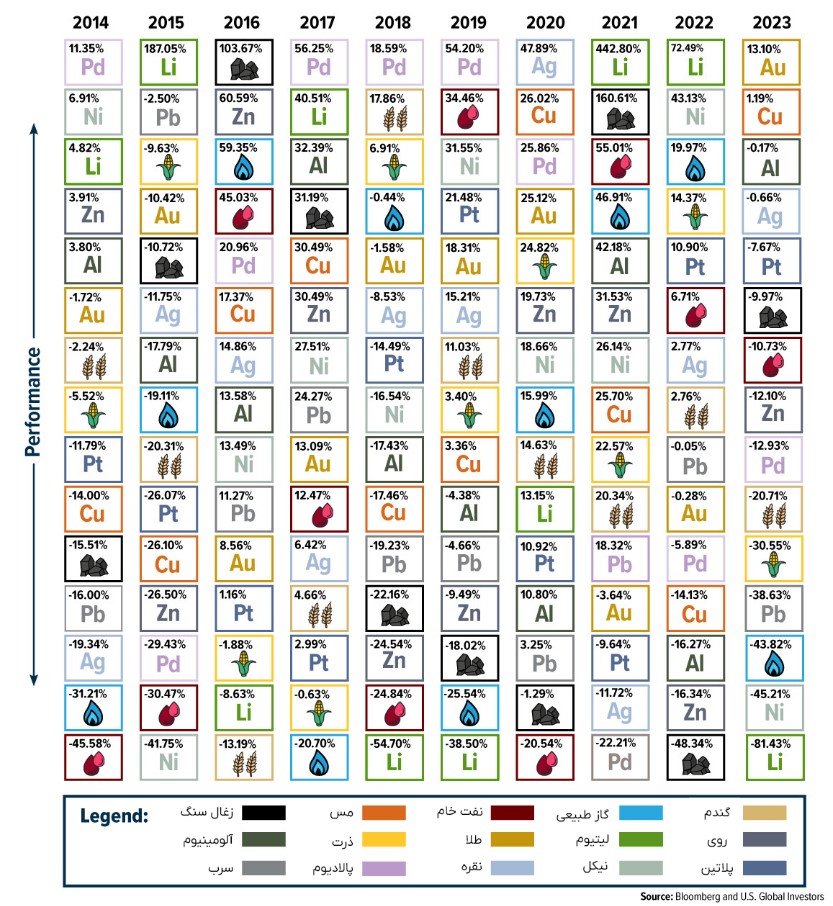

بازده سالانه کامودیتی ها در 10 سال گذشته

سال 2023 سالی پرچالش برای کامودیتی ها بود. اما چند استثنا وجود داشت. طلا عملکرد مطلوبی داشت و به رکورد 2135 دلار در هر اونس رسید. از آنجایی که کاهش نرخ بهره در سال 2024 محتمل تر به نظر می رسید، سرمایه گذاران به دنبال دارایی امن بودند و دلار ضعیف تر نیز تقاضا برای طلا را افزایش داد.

در همین حال، مس به سختی بازدهی مثبتی را در سال 2023 ثبت کرد، زیرا رکود بازار املاک و مستغلات در چین، موجب افت تقاضای جهانی شد.

تصویر زیر، با استفاده از داده های U.S. Global Investors، بازده کامودیتی ها را در 10 سال گذشته نشان می دهد.

بازده کامودیتی ها در سال 2023

پس از چندین سال عملکرد قوی، اکثر کامودیتی ها سال 2023 را در محدوده منفی به پایان رساندند، همانطور که جدول زیر نشان می دهد:

| کامودیتی | بازدهی در سال 2023 (درصد) |

| طلا | ۱۳.۱ |

| فلز مس | ۱.۲ |

| آلومینیوم | -۰.۲ |

| نقره | -۰.۷ |

| پلاتین | -۷.۷ |

| زغال سنگ | -۱۰.۰ |

| نفت خام | -۱۰.۷ |

| فلز روی | -۱۲.۱ |

| پالادیوم | -۱۲.۹ |

| گندم | -۲۰.۷ |

| ذرت | -۳۰.۶ |

| سرب | -۳۸.۶ |

| گاز طبیعی | -۴۳.۸ |

| نیکل | -۴۵.۲ |

| لیتیوم | -۸۱.۴ |

طلا با فاصله گرفتن از سایر کالاها بیش از 13 درصد جهش کرد که به دلیل رشد تقاضای سرمایه گذاران و خرید بانک های مرکزی بود.

طی سه فصل اول سال 2023، بانک های مرکزی جهانی تقریباً 800 تن طلا خریداری کردند که چین، لهستان و سنگاپور بزرگترین خریداران در بین کشورها بودند.

نفت خام در سال 2023 نزدیک به 11 درصد سقوط کرد. در سال 2023، ایالات متحده در اواسط دسامبر رکورد تولید 13.3 میلیون بشکه در روز را ثبت کرد که با افزایش راندمان عملیاتی محقق شد. تعداد دکلهای نفتی فعال ایالات متحده به 501 سکو رسیده است که کاهش 69 درصدی نسبت به یک دهه قبل را نشان میدهد.

همچنین نرخ های بهره بالاتر موجب کاهش تقاضای جهانی و فشار کاهشی بر قیمت نفت شد.

مانند نفت خام، عرضه لیتیوم و نیکل در سال گذشته قوی بود که باعث شد قیمت ها به شدت کاهش یابد. در واقع، برخی از تولیدکنندگان بزرگ در بحبوحه سقوط قیمت ها در سال گذشته، تولید خود را مهار کردند. پیش بینی می شود که مازاد عرضه لیتیوم در سال 2024 به 30000 تن در سطح جهان برسد و از تقاضا پیشی بگیرد.

چشم انداز کامودیتی ها در سال 2024

در حالی که کاهش رشد جهانی می تواند تقاضای کالاها را در سال 2024 کاهش دهد، کاهش نرخ بهره توسط فدرال رزرو می تواند سودمند باشد.

ING پیشبینی میکند که طلا در سال 2024 به بالاترین حد خود خواهد رسید و کاهش نرخ های بهره از قیمتها حمایت میکند.

از نظر ژئوپلیتیک، تشدید تنش ها در خاورمیانه می تواند به تحریم های شدیدتر نفتی آمریکا در ایران و محدودتر شدن عرضه منجر شود. سیاست اوپک پلاس، که بر کاهش عرضه فشار آورده است، می تواند بر قیمت نفت نیز تأثیر بگذارد.

کالاهای مورد استفاده در انتقال انرژی سبز – مانند نیکل، مس، لیتیوم و روی – عمدتاً چشم انداز نزولی دارند. مازاد عرضه قابل توجه در نیکل (با پیش بینی مازاد 239000 تنی در سال 2024) می تواند قیمت ها را کاهش دهد.

همچنین پیش بینی می شود مس، لیتیوم و روی در سال آینده افت قیمت داشته باشند.

با این حال، با نگاهی بلندمدت، آژانس بینالمللی انرژی پیشبینی میکند که تولید مس از معادن موجود و معادن در حال ساخت تا سال 2030 حدود 80 درصد از نیازهای هدف آب و هوایی را برآورده میکند.

منبع: ویژوال کپیتالیست

ارسال پاسخ